Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) έχει αναλάβει ενεργό δράση για τον περιορισμό της αυξανόμενης χρήσης των κρυπτονομισμάτων, που εγκυμονούν σοβαρούς κινδύνους για τους καταναλωτές. Στο πλαίσιο αυτό, αντιλαμβανόμενη και την ανάγκη δημιουργίας e-μέσων για τη διενέργεια συναλλαγών, εξετάζει την έκδοση ψηφιακού ευρώ. Οι οριστικές αποφάσεις αναμένονται το φθινόπωρο του 2023. Όπως επισημαίνει ο Διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, μιλώντας στα Νέα, «τα κρυπτονομίσματα είναι κερδοσκοπικά προϊόντα χωρίς καμιά απολύτως κοινωνική ή συναλλακτική χρησιμότητα». Επιπλέον, σημειώνει ότι «μέσω των αλγορίθμων που χρησιμοποιούνται για να γίνονται οι απαιτούμενες για τη λειτουργία τους ταυτοποιήσεις, καταναλίσκουν τεράστιες ποσότητες ενέργειας, σε αντίθεση με τις προσπάθειες όλων των κρατών και κυβερνήσεων σήμερα για εξοικονόμηση ενέργειας».

Στον αντίποδα, υπογραμμίζει ο κ. Στουρνάρας, «τα ψηφιακά νομίσματα που ετοιμάζουν οι κεντρικές τράπεζες λειτουργούν τελείως διαφορετικά, ενώ ανταποκρίνονται στις σύγχρονες ανάγκες». Και αυτό διότι συνδυάζουν την αποδοτικότητα ενός ηλεκτρονικού μέσου πληρωμών με την ασφάλεια του χρήματος μιας κεντρικής τράπεζας. Ταυτόχρονα, βοηθούν στην αντιμετώπιση καταστάσεων στις οποίες οι άνθρωποι δεν επιθυμούν πλέον να χρησιμοποιούν μετρητά. Τέλος, διασφαλίζουν την προστασία των προσωπικών δεδομένων, που αποτελεί για τις νομισματικές αρχές βασική προτεραιότητα, καθώς συμβάλλει στη διατήρηση της εμπιστοσύνης στις πληρωμές. Από την άλλη, η ΕΚΤ θεωρεί ότι η αυξημένη χρησιμοποίηση κρυπτονομισμάτων ενέχει σημαντικούς κινδύνους που συνδέονται με τη χρηματοπιστωτική σταθερότητα, τη μετάδοση της νομισματικής πολιτικής, την καταπολέμηση της νομιμοποίησης εσόδων από παράνομες δραστηριότητες και της χρηματοδότησης της τρομοκρατίας, καθώς και την προστασία επενδυτών και καταναλωτών.

Αυξημένη ζήτηση σταθερών κρυπτονομισμάτων θα συνεπάγεται αύξηση και στη ζήτηση των περιουσιακών στοιχείων

Για τη μείωση των παραπάνω κινδύνων, τα τελευταία χρόνια έχουν κυκλοφορήσει σταθερά κρυπτονομίσματα που βασίζονται στην αξία των εξασφαλίσεων που τα συνοδεύουν. Ωστόσο και αυτά δεν καλύπτουν τις αναγκαίες προδιαγραφές. Για παράδειγμα, αν δεν παρέχουν πλήρη κάλυψη, ενδέχεται να δημιουργηθούν συνθήκες βεβιασμένων πωλήσεων οι οποίες θα συμπιέσουν τις τιμές (fire sales), με προφανείς αρνητικές επιπτώσεις στους κατόχους τους. Ακόμα όμως κι αν η κάλυψη είναι πλήρης, αυξημένη ζήτηση σταθερών κρυπτονομισμάτων θα συνεπάγεται αύξηση και στη ζήτηση των περιουσιακών στοιχείων που αποτελούν το κάλυμμα, οδηγώντας σε άνοδο των τιμών και μείωση των αποδόσεων. Ετσι, σε ένα περιβάλλον αρνητικών αποδόσεων, για ορισμένα περιουσιακά στοιχεία που χαρακτηρίζονται ασφαλή, γρήγορα η κάλυψη θα μειωθεί σε ποσοστό κάτω του 100%.

Επιπλέον, τα σταθερά κρυπτονομίσματα δεν μπορούν να επωφεληθούν από τον θεσμό του δανειστή έσχατης προσφυγής, καθώς είναι αμφίβολο αν σε περιόδους διαταραχών ο «οιονεί» εκδότης έχει τη δυνατότητα και τη θέληση να στηρίξει το νόμισμα. Εξάλλου, σε καμία περίπτωση δεν απολαμβάνουν τα προνόμια του θεσμού της εγγύησης των καταθέσεων.

Το Ευρωπαϊκό Συμβούλιο και η Ευρωπαϊκή Επιτροπή έχουν ανακοινώσει ότι δεν θα πρέπει να τεθεί σε λειτουργία στην Ευρωπαϊκή Ένωση κανένας μηχανισμός παγκόσμιου σταθερού κρυπτονομίσματος, τουλάχιστον έως ότου εντοπιστούν και αντιμετωπιστούν επαρκώς οι νομικές, κανονιστικές και εποπτικές προκλήσεις.

Αναγκαίος ο προσεκτικός χειρισμός

Η ΕΚΤ, από την άλλη πλευρά, αν και θεωρεί ότι οι νέες τεχνολογίες μπορεί να πληρούν θεωρητικά τις προϋποθέσεις ενίσχυσης της διαφάνειας και της λογοδοσίας στις χρηματοπιστωτικές υπηρεσίες, χαρακτηρίζει αναγκαίο τον προσεκτικό χειρισμό στην αντιμετώπισή τους, καθώς εγκυμονούν σημαντικοί κίνδυνοι. Ειδικότερα, σε πρόσφατη έκθεσή της υποστηρίζει ότι για τα σταθερά κρυπτονομίσματα, για τα οποία έχουν επιδείξει αυξημένο ενδιαφέρον πολύ μεγάλες επιχειρήσεις τεχνολογίας, απαιτείται συντονισμένη δράση ώστε να αποσαφηνιστεί το νομικό καθεστώς λειτουργίας τους και να αντιμετωπιστούν με δέουσα επιμέλεια οι κίνδυνοι και οι ανησυχίες.

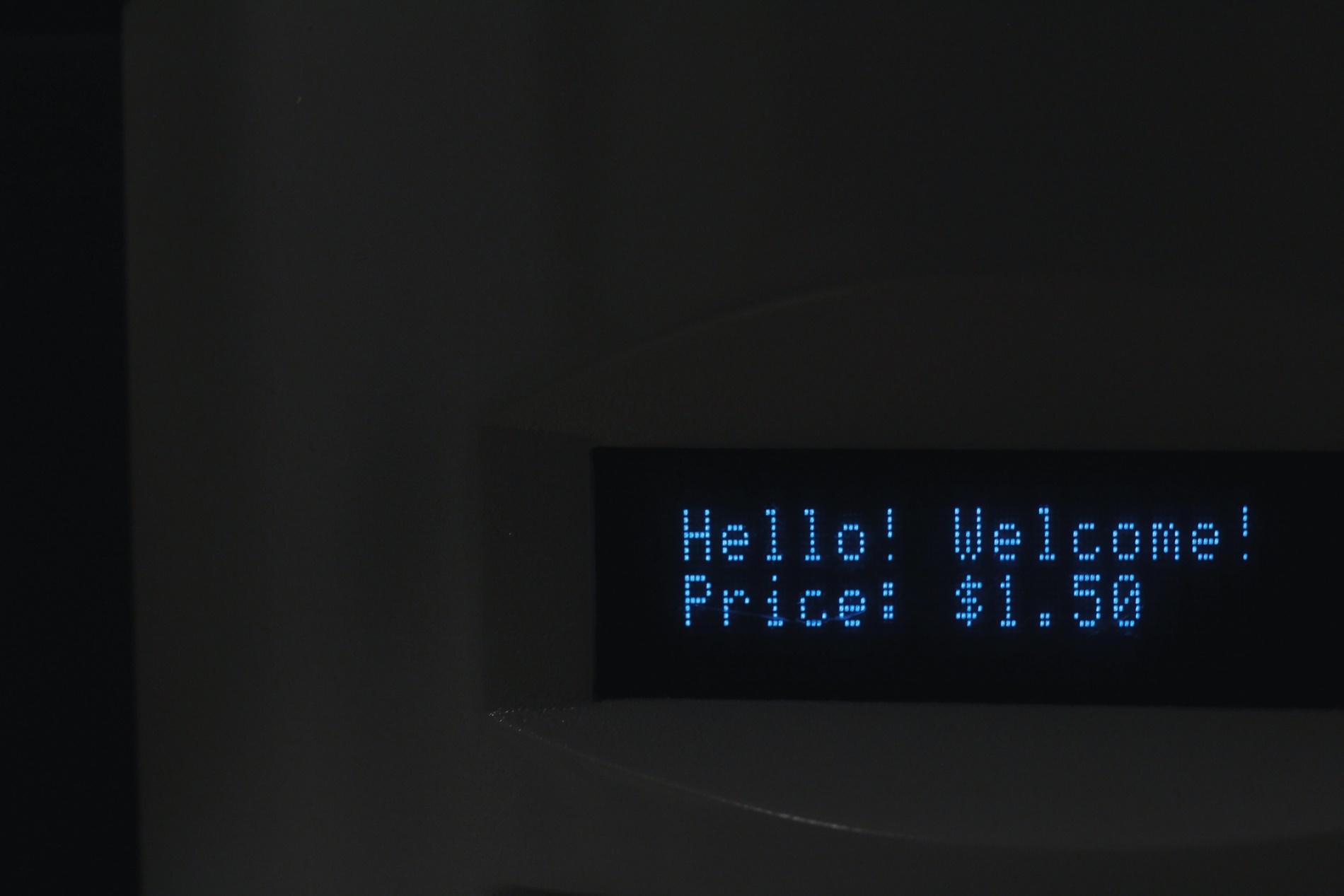

Επίσης, η λειτουργία τους, σύμφωνα με την Ευρωτράπεζα, πρέπει να υπόκειται σε σαφή και αναλογικά πλαίσια κανονιστικών ρυθμίσεων και εποπτείας, τα οποία να βασίζονται σε δεδομένα που καλύπτουν όλο το εύρος των σταθερών κρυπτονομισμάτων. Σε αυτό το πλαίσιο εντάσσονται οι συζητήσεις για ψηφιακά νομίσματα από τις κεντρικές τράπεζες, καθώς και για βελτιώσεις των συστημάτων πληρωμών προκειμένου να ικανοποιηθούν οι προσδοκίες της αγοράς και των καταναλωτών για γρήγορες, αποδοτικές και ανέξοδες πληρωμές – ιδίως διασυνοριακές.